一、

何谓初级矿业公司

近年来,若干中国企业纷纷公告了境外投资初级矿业项目。例如,盛和资源(600392.SH)于2024年5月19日发布了公告,其全资子公司拟收购Strandline Resources Limited全资子公司Strandline Resources UK Limited100%股权,进而间接持有位于坦桑尼亚的Fungoni,Tajiri,Sudi,Bagamoyo四个重砂矿项目权益[1],相关重砂矿项目为初级矿业项目。紫金矿业(601899.SH)亦于近期发布了公告,其境外子公司拟收购Pan American Silver Corp.旗下秘鲁La Arena金矿和二期项目100%权益。其中,二期为尚在研究阶段的斑岩型铜金矿项目。[2]赤峰黄金(600988.SH)通过其境内外控股子公司于2024年3月协议收购了China Investment Mining (Laos) Sole Co., Ltd.90%股权,该目标公司及其子公司持有稀土矿加工许可证及开采、勘探许可证,目标公司持有的稀土矿项目处于建设阶段,尚未投产,为一家初级矿业公司。[3]

初级矿业公司(junior mining company)是指在矿产资源开发的初期阶段,规模相对较小的勘探和采矿公司[4]。这些公司通常专注于寻找和评估矿产矿床,旨在最终将其发展为生产项目。

二、

初级矿业公司的特点

总体而言,初级矿业公司区别于高级矿业公司(senior mining company)不仅仅在于后者的项目已经达产,有稳定的现金流可以用于维持运营以及后续项目的开发,初级矿业公司相对于高级矿业公司在专业团队,规范管理和其他内部外部资源等方面往往也同样存在各种不足。

因为这些各方面的不足,很多初级矿业公司仅完成少量的前期勘探和资料收集工作。也有一些初级矿业公司完成了前期勘探的大部分工作,甚至项目已经完成不同深度的可行性研究和基础设施建设,这样的初级矿业公司往往具备更完整的团队和更高的估值,这往往也意味着这些较成熟的初级矿业公司在融资方面有更多的进展。

和国内勘探和矿权交易市场上以大型企业和国有勘探机构为主不同,当前国际上常见的初级矿业公司具备更强的资本属性。常见的初级矿业公司的管理层往往由精干的投资银行背景的团队和少数资深的矿业专业技术人员联合构成,而投资团队在初级矿业公司中往往起主导作用。其主要的工作是持续的吸引投资,并寻求在合适的机会将项目资本化。

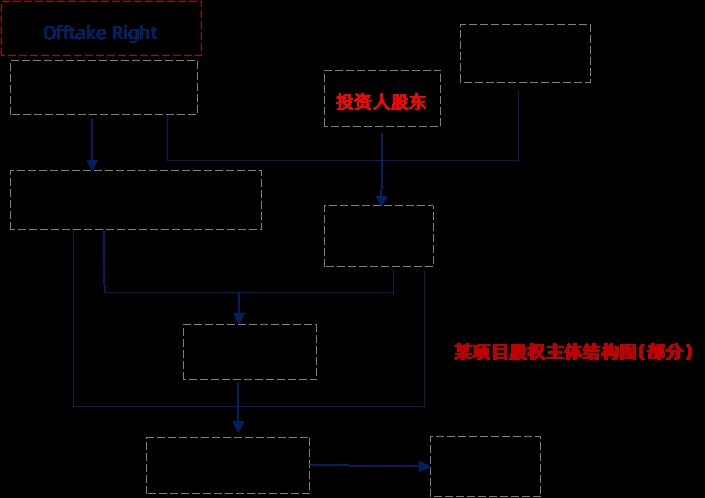

在初级矿业公司项目的初始阶段,管理层往往以股份支付+风险勘探的方式引入勘探资源。矿业项目土地所有权人/政府、大宗贸易商、下游原料消耗企业的利益可能也以股权安排、特许权使用费、各种优先权的方式整合到公司的资本结构。随着勘探开发工作的深入和融资的进展的同步,初级矿业公司往往出现复杂的资本结构,包括股权结构高度分散,项目使用多种贸易、金融工具并且公司的债务结构高杠杆这些特点。善于使用各类法律和资本市场工具使得初级矿业公司可以有效率的获得必要的财务,技术和人力等资源,甚至可以在不影响现金流的情况下进行矿业项目,基础设施的整合并购。但同时,这些复杂的结构也有可能构成提前分配项目未来的现金流和股东权益,影响后续的融资和发展。

初级矿业公司投资架构图示例

笔者并未研究是否大型专业勘探机构或者其他高级矿业公司前期即深度介入矿业项目是否也被归类到初级矿业公司,这类勘探开发项目通常在资本结构上更为简单,或许我们可以将具备前面资源整合+风险资本属性特征的初级矿业公司称为典型的国际初级矿业公司。实际上典型的国际初级矿业公司和背靠大树的“非典型的国际初级矿业公司”通过并购市场的交易,是经常发生转换的。财力雄厚的高级矿业公司和其他大型公司机构通过收购将复杂结构的初级矿业公司变为全资的子公司并迅速达成商业生产成为高级矿业公司或一项资产,而随着矿业市场供求关系的波动,高级矿业公司的风险勘探项目可能也会投入到市场成为独立的初级矿业公司。

初级矿业公司的项目遍及世界各国,从非洲大陆,中亚草原到南美雨林。很多较为成熟的初级矿业公司选择在加拿大多交所创业板(TSX Venture Exchange, TSXV)、澳大利亚证券交易所(Australian Securities Exchange, ASX)和英国伦敦证券交易所另类投资市场(Alternative Investment Market, AIM)上市。全球上市企业中,大型矿业公司和初级矿业公司总约有2600家,其中约2100家是初级矿业公司[5]。在加拿大证券交易所筹集的资金中有65%用于加拿大各地的矿业勘探和开发。[6]所以熟悉国际矿业市场的人会在这些证券市场中找到关注的初级矿业项目和公司。这些市场为初级矿业公司提供了一个成本低廉、门槛较低的资本化渠道,但是众多上市的初级矿业公司往往并不具备活跃的交易和稳定的股价。

三、

初级矿业公司的作用和交易

初级矿业公司在矿业行业中起着重要作用,因为它们为矿产矿床的发现和开发做出贡献。成功的勘探和开发可能为股东创造巨大的价值,并有可能吸引希望收购经过验证的矿产资源的较大型采矿公司的关注。例如,加拿大奥西斯科矿业有限公司(Osisko Mining Corporation)通过其对马拉提克项目(Malartic Project)的勘探,陆续吸引了加拿大亚马纳黄金公司(Yamana Gold Inc.)、加拿大黄金公司(Agnico Eagle Mines Limited)的投资、收购[7]。

改革开放初期,中国在某些特定领域也出现了很多国际标准的初级矿业公司。包括在中外合作开采陆上及海上石油项目中,一些境外勘探资源和资本以风险勘探的方式进入中国一些低产高难度的石油项目,笔者就参与过一个美资初级矿业公司在吉林的石油分成合同(PSC)项下的项目,该项目已取得成功并最终上市。

制造业企业通过投资境外初级矿业公司实现稳定原材料供应以及价格的战略目标,也是初级矿业项目市场中的交易的驱动力之一。例如,通用汽车对加拿大锂矿公司美洲锂业(Lithium Americas)的投资确保了关键电池材料的稳定供应。[8]在近年,苦于原材料供应短缺以及价格波动性的影响,中国的大型制造业企业也关注到矿业市场的投资机会。

投资境外初级矿业公司的成功经验也吸引了很多不惧高风险的中国风险投资人。事实上,和一般投资并购投资项目比较而言,境外初级矿业公司的管理风格,股权结构,投资模式,尤其是其高风险高回报的特征,更接近风险投资和私募股权投资。

四、

投资境外初级矿业公司的风险

初级矿业公司的基础风险首先在于地质风险。有限的勘探投入和较低的可行性研究深度,决定了对于项目的实际资源储量和开采难度的任何预测可能都是不准确甚至完全错误的。所以投资人需要根据各自的风险承担能力来选择其合适的初级矿业公司项目。希望控制风险的投资人可选择成矿地带已经有在产的投产项目,地质资料较为丰富,前期勘探工作更为深入,可行性研究更为细致,本地基础设施条件较成熟的项目。

地缘政治的风险也是境外初级矿业公司不可忽视的投资风险。地缘政治的风险包括东道主国本身政府、政局和地区的稳定性,与中国的友好程度,也包括其矿业相关的政策的稳定性及其趋势。矿业项目的投资时间长,规模大,对金融机构融资的需求亦大,资金回收期长,政局动荡将导致项目停工甚至灭失的风险。东道主国矿业政策、外资政策、环保要求,矿产品出口,以及外汇管制等各方面的变化对初级矿业公司项目可能也是毁灭性的,这些政策可能导致项目的控制权无法保障(例如非洲的黑人经济振兴政策BEE),或者项目的开发方案和成本大幅增加(例如巴西的矿业环保政策),以至失去其经济可行性。

初级矿业公司的资本/资金结构可能存在较大的风险。一方面,初级矿业公司往往以高杠杆的方式不断的进行股权和债权的融资,越是接近开发和商业生产阶段的初级矿业公司,其对资金的需求越大,可能杠杆率越高。另一方面,国际矿产品价格往往呈现周期性的变化,近些年随着大宗商品交易更强的金融和投机属性,矿产品的价格经常呈现史无前例的剧烈变化。而这些矿产品价格的变化,往往可能导致初级矿业公司的项目在财务上无法实现其预期利润进而触发融资的减少甚至中断。在这种情况下,初级矿业公司很容易发生债务危机进而导致破产重组,股权投资者作为最终可变收益和风险的承担者,如果不能投入新的筹码,将直接面临权益清零,过去十年中国国有企业在初级矿业公司项目上的投资失败往往如是。

对应于初级矿业公司复杂脆弱的资本/资金结构,即便在成功越过地质资源的探明和开发方案的落实,在接近或者达成商业生产的阶段,初级矿业公司复杂的股权结构可能也会导致很多财务和法律层面的问题。例如,第一,项目土地所有权人及/或风险勘探公司在项目上过高的权利金/特许权使用费安排,如果在项目的前期没有得到清晰和确定的解决,将极大影响投资人在初级矿业项目上的实际利润,甚至项目的财务可行性。例如,某境内公司在西澳大利亚投资的某铁矿项目即因与交易对手方在特许权使用费安排上约定不明,加之工程进度受阻,曾被诉至法院并被判决向交易对手方赔偿每年近十亿元人民币特许使用费。第二,初级项目公司管理层在公司里往往预设对应于项目开发里程碑进展或融资方面的成果的激励计划,这些激励计划的实施可能大幅稀释投资人在项目中的股东权益,从而使得较早期的投资人的投资回报大打折扣。

五、

如何正确的理解和参与境外初级矿业公司投资

(一)理解风险,确定正确的战略

投资境外初级矿业公司,首先需要理解其高风险的属性。矿业项目固有的即存在地质风险,而典型的国际初级矿业公司本身的复杂结构可能是跨界的产业投资人容易忽视的风险点。以笔者的项目经验来看,境外特别是涉及避税港地区公司的各种宽松的法律和其他制度框架下的复杂结构,与习惯国内资本市场高监管的中国公司形成鲜明对比,这种制度文化的差异,往往引发对风险的误判。

过去十余年,笔者看到诸多国有企业,国内上市公司在投资境外初级矿业公司过程中并未充分理解资本结构相关的风险,对于投资目标公司突然出现股权稀释、现金流危机、公司各股东利益不一致(例如前期特许权使用费持有人(royalty holder)与作为主要出资义务人的投资人股东之间的利益冲突)等无法理解,不能正确应对,最终导致项目投资权益全损。

因此,对于不熟悉海外资本市场操作的产业投资人而言,以资产并购或者寻求绝对控制权的方式收购境外初级矿业公司,可能是控制风险更好的选择。在这里指的绝对的控制权,不仅仅包括一定股权比例,也包括对董事会、经营管理团队(技术、财务等)的控制权。

当然,入乡随俗可能是更好的成功路径。我们也看到很多中国企业家,特别是草根出身的民营企业家通过不断学习熟悉境外的相关经验,培养团队,或者与境外资本合作,取得可喜的成功。

(二)选择管理层及尽职调查

在笔者看来,投资于境外初级矿业公司,当然首先项目的资源潜力和开发成本是项目的基础,但项目的风险高低、成败与否、盈利潜力,更关键在于诚实可靠并且专业能力突出的境外初级矿业公司的管理层。在选择投资项目过程中,需要关注管理团队的如下方面:

执行经验:管理团队能有效的获取和分配资源、管理项目进度和完成里程碑目标的能力,可以极大地影响公司的成功。投资者需要对团队将项目从勘探阶段成功推进到商业生产的能力有足够的信心。而这些信心将来自于管理团队过去的成功经验以及团队的结构构成,包括是否具备不同方面能力的人才。

人脉资源:管理团队的业界人脉关系网络可以为初级矿业公司带来重要优势。与东道主国、同行、潜在投资者和战略合作伙伴的牢固关系可以帮助公司获得融资、进入资本市场,并形成有益的合作伙伴关系。这些关系还可以提供有价值的市场情报,并增强公司的声誉风险管理。

投入承诺:初级矿业公司根据其工作的进展,需要越来越多专业人才的全职投入。如同其他风险投资项目一样,整个团队对项目的专注是项目成功的关键之一。

战略愿景:管理团队需要对项目和公司的增长和发展有清晰的战略目标和计划。这包括确定潜在的收购机会、开发新资源和适应不断变化的市场条件。一支有能力的管理团队将有一个明确定义的战略,以及足够的灵活性以实现项目的战略目标。

投资初创矿业公司之前,有必要对管理团队的资质、业绩记录和与股东利益的一致性进行深入研究和评估。虽然管理团队不是公司成功的唯一决定因素,但他们的能力和领导力在最大化投资回报方面起着关键作用。

除以上外,依赖可靠的技术和法律团队,投入足够的资源进行充分的尽职调查,研究及实施合理的交易方案,也是成功的关键,在这里笔者就不赘叙了。

注释