随着我国资本市场的快速发展,财务造假、操纵市场等恶性违法违规事件屡有发生,不仅动摇着投资者信心,还对我国资本市场平稳健康发展构成严重阻碍。

2020年3月,新《证券法》实施,大幅提高对证券违法行为的行政惩处力度。2020年7月30日,《最高人民法院关于证券纠纷代表人诉讼若干问题的规定》(“《代表人诉讼规定》”)生效,极大程度降低股民维权的成本和程序要求,提升违规行为的民事赔偿责任。2020年12月26日,《刑法修正案(十一)》审议通过,严厉加强对信息披露违规、操纵市场等犯罪行为的刑罚力度。2021年1月,新《行政处罚法》颁布,自2021年7月开始实施,从程序上加强对违法行为的查处。

上述新法新规从刑事、行政、民事三个维度对证券违法行为予以重处,同时完善行政查处流程,保障行政处罚的程序公正。一系列新法施行后,上市公司的风险有何变化,本文先从信息披露违规行为的前后责任变化开始阐述。

一

大幅提高信息披露违规行为的惩处力度

(一)行政处罚顶格60万将成历史,个人刑事罚金无上限

“信息披露”是投资决策的基石。2020年10月,国务院提出全面推行证券市场“注册制”的要求。证券发行从“核准制”向“注册制”的转变意味着证券发行不再当然享有政府背书。这对投资者的自主投资决策能力和证券市场的公平、公正、公开提出了更大的考验,同时也对惩戒机制提出了更高的要求。

1. 行政处罚顶格60万将成历史

此前,受立法等因素限制,证监会对发行人、上市公司等主体信息披露违规行为的顶格处罚为60万元,对相关责任人员的顶格处罚为30万元。这样的处罚相较于部分发行人动辄数十亿、上百亿的造假金额来说极不匹配。随着新《证券法》和《刑法修正案(十一)》的落地,“60万封顶”的违法成本将成为历史。

新《证券法》首次以专门章节的形式确立了“信息披露”的地位,不仅进一步从多角度强化了信息披露的“真实性、准确性、完整性”,还对信息披露提出了“简明性、公平性”,以及“及时性”的要求。新《证券法》不仅大大强化了信息披露违规的惩罚后果,还针对不同类型的违法行为设置了不同程度的惩处规定。

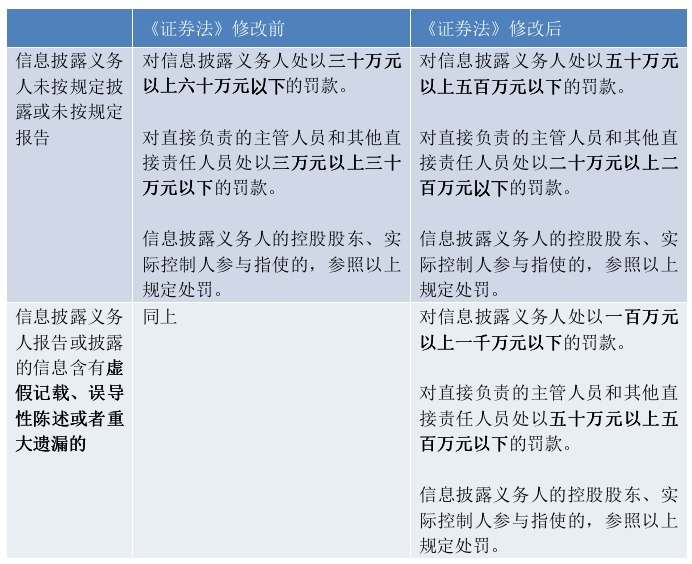

旧《证券法》将信息披露违规行为分为违反报告义务和违反披露义务两类,但其违法后果相同,均为对信息披露义务人处以30-60万元罚款,对直接负责的主管人员和其他直接责任人员给予警告,并处3-30万元罚款。

新《证券法》对信息披露违规行为进行了重新分类,不再以报告义务和披露义务进行区分。而是改为未报告/披露的违规行为,以及报告/披露内容违反规定的行为两类。其中,对于未按照规定报告或披露的违规行为,新《证券法》将处罚从最高限额60万调升至500万。而对于已报告或披露,但内容存在“虚假记载、误导性陈述或者重大遗漏”的行为,新《证券法》认定该等行为的违法程度更高,将处罚从最高限额60万调升至1000万。

2.“违规披露、不披露重要信息”个人刑事罚金无上限

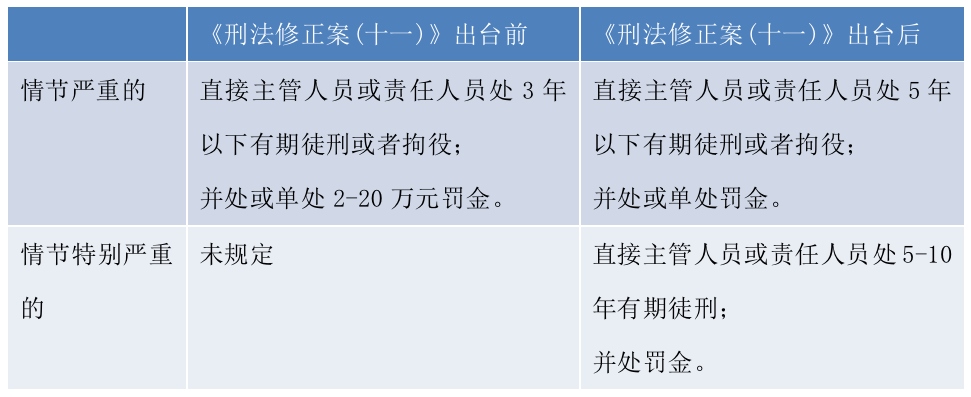

针对信息披露违规行为,《刑法修正案(十一)》的刑罚则在新《证券法》的基础上更上一个台阶,在人身刑罚和财产刑罚两方面对犯“违规披露、不披露重要信息罪”的相关责任人员或控股股东施以重罚,这无疑也对企业管理人员的履职责任提出了更高的要求。

《刑法修正案(十一)》将依法负有信息披露义务的企业的直接主管人员或相关责任人员的刑期上限由3年提高至10年,同时取消2万元-20万元的罚金限制,直接改为“并处罚金”。从此,“违规披露、不披露重要信息罪”的刑事罚金进入“无上限”时代。

3.行刑衔接持续加强

证监会向公安机关移送的信息披露犯罪线索数量快速上升。根据证监会发布的数据,证监会在2016年至2018年,共计三年期间,向公安机关移送涉嫌犯罪的案件仅有19起。而自2019年以来,仅针对信息披露违法行为,证监会已累计对57家上市公司立案调查,向公安机关移送涉嫌财务造假等相关违法犯罪案件26起。

在新《证券法》的大背景下,对信息披露违规行为的监管已经逐步收紧,违规行为不再仅仅是行政罚款了事,相关责任人将有更大几率被移送刑事司法程序,进而面临《刑法修正案(十一)》极大强化后的“违规披露、不披露重要信息罪”的相应处罚。

(二)欺诈发行罚到“肉疼” “牢饭”最高吃上十五年

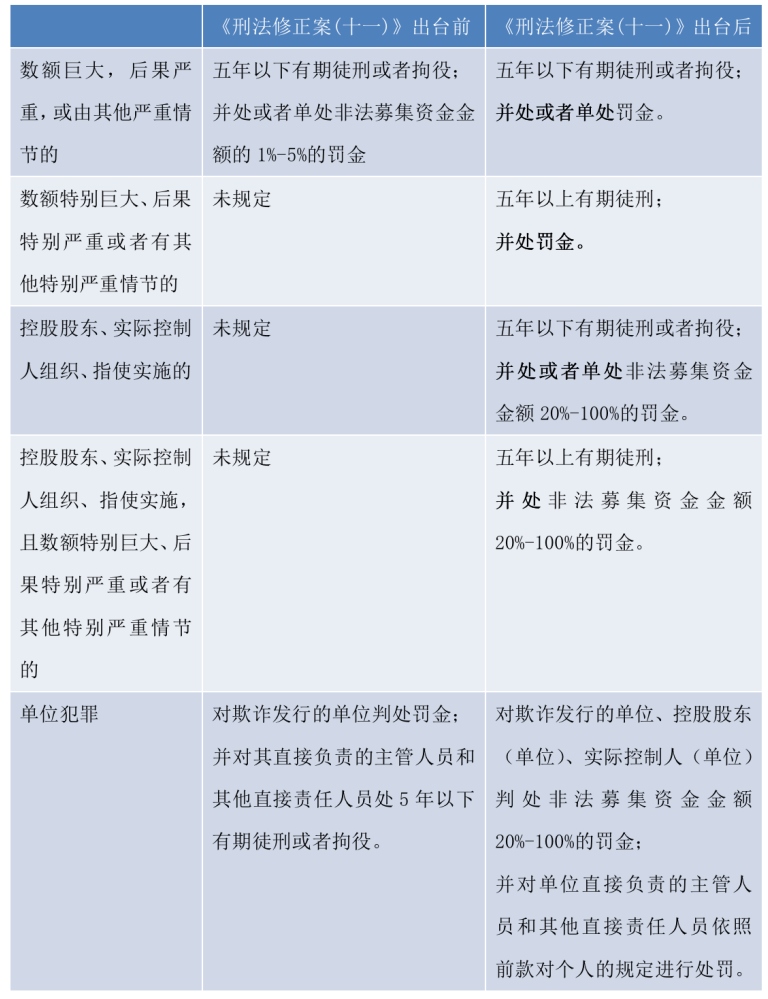

除“违规披露、不披露重要信息罪”外,新《证券法》《刑法修正案(十一)》更是将对欺诈发行股票、债券的处罚提升到前所未有的高度。

行政责任方面,对于尚未发行成功的欺诈发行行为,新《证券法》将罚款金额从原有的30-60万元,提升到200-2000万元。而对于已发行的欺诈发行行为,新《证券法》将罚款金额从原有的募集金额的1-5%提升至10-100%。对于相关人员的处罚金额也从3-30万元提升至100-1000万元。

刑事责任方面,《刑法修正案(十一)》将“欺诈发行股票、债券罪”的刑期上限由5年有期徒刑提高至15年有期徒刑,同时调整了对罚金的上限限制:对个人罚金由“非法募集资金金额的1%-5%”修改为“并处罚金”,对单位的欺诈发行行为,罚金则从此前规定的“非法募集金额的1%-5%”提高至“20%-1倍”。

结合案例来看,前些年轰动一时的创业板造假第一案万福生科案,在原有的法律框架下,上市公司被法院判处罚金850万元,董事长被判有期徒刑3年6个月、并处罚金10万元。如果放在《刑法修正案(十一)》生效的背景下,很可能面临的是8500万元至4.25亿元的罚款,董事长也将有可能被判5年至15年有期徒刑,并面临无上限的罚金。

(三)诉讼代表制度降低维权成本 民事诉讼案件数量恐再激增

除上调对信息披露违规行为的行政、刑事处罚外,《代表人诉讼规定》规定的两种代表人诉讼模式均大幅降低股民维权成本,进一步激发股民维权热情,增加上市公司信息披露违法成本。

普通代表人诉讼模式下,股民可以推选代表人进行诉讼,也可以由法院发出公告,通知投资者在一定期间内向法院登记。法院作出的判决对参加登记的投资者发生效力。该诉讼模式为投资者节省了起草法律文书、必须到场参加庭审等一系列诉讼成本。

特别代表人诉讼模式更为简化。法院发布登记公告后,如果投资者保护机构受五十名以上投资者委托,就可以作为代表人参加诉讼。此后,投资者保护机构可从中登公司调取全部符合索赔条件的投资者信息,向法院进行登记,并由法院进行公告。除非投资者明确表示不愿意参加诉讼,否则投资者保护机构可以代表全部符合索赔条件的投资者参与诉讼程序。该模式下,投资者甚至不需主动提出起诉的要求,不需要明确向投资者保护机构做出授权,只需根据法院判决结果等待赔偿款即可,可谓是投资者不费吹灰之力的“躺赢”模式。

可以预见的是,在《刑法修正案(十一)》叠加新《证券法》《代表人诉讼规定》的组合拳出击之下,遵从信息披露制度要求,合法合规披露信息,无疑是规避信息披露违法违规行为最为有效的方法。在稽查与惩处力度明显加大,甚至提出“对资本市场违法犯罪零容忍”口号的大环境下,上市公司的高管、控股股东、实际控制人、中介机构等群体,唯有更加严格的履行法定义务和职责,方能避免严厉的违法后果。

二

强化对控股股东、实际控制人等“关键少数”的责任追究

《刑法修正案(十一)》以前,“违规披露、不披露重要信息罪”并未规定单位犯罪,该罪名的责任主体只包含对违规公司直接负责的主管人员和其他直接责任人员。换言之,公司自身或者公司的控股股东、实际控制人并不会被处罚。“欺诈发行股票、债券罪”同样也没有将处罚延伸至控股股东或实际控制人。

而《刑法修正案(十一)》首次将公司控股股东、实际控制人作为了处罚对象,明确将公司的控股股东、实际控制人组织、指使实施公司进行“违规披露、不披露重要信息罪”或是“欺诈发行股票、债券罪”的行为纳入处罚范围。

有鉴于此,公司的控股股东、实际控制人切不可成为公司欺诈发行或信息披露违规行为的组织者或是指挥官。上市公司也应注重维护自身信息披露和经营的独立性。从根本上建立完善的公司内部治理体系,在防范行政违规风险、民事赔偿风险的基础上进一步强化刑事合规风险防控才是关键。

三

提升违法成本的同时,完善程序规定,保障程序正义

在实施一系列新规,提升证券违法成本的同时,新《行政处罚法》的出台进一步完善了对于证券违法行为的惩处程序规定。

1

处罚时效可能延长至五年。新《行政处罚法》第31条规定,涉及金融安全且有危害后果的,处罚时效延长至五年。前述规定为证券违法行为的处罚时效期限延长至五年提供了法律基础。

2

明确提出加强行刑联动。新《行政处罚法》第27条第二款明确提出行政处罚实施机关与司法机关之间应加强协调配合,建立健全案件移送机制,加强证据材料移交、接收衔接,完善案件处理信息通报机制。可以预见到证监机构与公安机关的配合会更加紧密,移送犯罪线索数量将进一步增加。

3

要求明确行政处罚裁量基准。新《行政处罚法》第34条明确规定行政机关可以制定行政处罚裁量基准,并应当向社会公布。证监机构此前曾就内幕交易、操纵市场行为制定内部认定指引,但始终未正式对外公布。在前述新规下,我们也期待证监系统能够公布就各项证券违规行为所采用的的裁量基准,进一步明确处罚标准和依据。

4

明确配合调查义务,无权利拒绝。新《行政处罚法》第55条明确提出,除非执法人员不出示执法证件,否则当事人不得拒绝调查,应当如实回答询问,协助调查或者检查。结合证监机构在深大通等案件中的执法趋势,无正当理由拒绝配合调查的当事人,在未来恐怕面临相关法律责任。